最新の投稿

アーカイブ

2021年02月25日 ※税法上の取扱いについては、ブログ投稿時の税制によるものです。

こんにちは。経営者保険プランナーの多田です。

最近、経営者の方から

「自分に万一のことがあったときの相続税の納税資金の準備は、

まだ具体的に考えていない。今すぐの問題じゃない。」

というお声をよく聞きます。

経営者の方が抱える課題は、事業承継や決算対策、自社株など様々です。

その中でも、『相続対策』については、重い腰が上がらない方が多いのではないでしょうか。

自分に万一が起きたときのことは、今すぐの問題ではないと感じるかもしれませんが、

相続は誰でも必ず経験することで、避けて通れません。

今回は、相続対策をしなかったことにより起こる得るリスク、

有効な相続税の納税資金の準備についてご紹介いたします。

相続対策、と一言で言っても色々な意味合いがあります。

もし経営者に万一のことがあった場合、例えば、下記のようなことが考えられます。

・家族が相続税の納税で苦労する

・自社株が相続され、家族が経営陣と揉めてしまう

・借り入れの連帯保障が、家族に相続される

上記のリスクは一部ですが、

万一の備えがないと家族は納税できず多額の借金を抱え、

会社はトップ不在で方向性を見失ってしまう...

このような事態が起こってしまうかもしれません。

そうならないためには、会社と家族を守れるように

最低限の納税資金の確保をしておくことが必要です。

相続税は個人で支払う税金のため、

個人で準備をするイメージがある方もいらっしゃると思います。

個人での準備方法は、

一般的に普段受け取っている役員報酬から

所得税等を差し引いた手取りの金額で準備をすることになり、

なかなか手元に資金を残すことができません。

しかし、経営者は法人で相続税の納税資金の準備を行うことができます。

その際、法人の経費で納税資金を準備することができると魅力的ではないでしょうか。

当対策が合うか合わないかは、法人ごとに異なります。

法人で納税資金を準備したいという方は、是非一度当社へお問合せください。

自分に万一のことがあったときのことは、誰も想像したくありません。

想像したくないからと言って相続税の納税資金準備を怠ってしまうと、

ご家族や会社が苦労することになります。

今回ご紹介した効率的な相続税の納税資金準備の、

より具体的な内容について知りたいという方は個別にご対応させていただきます。

画面右上のお問合せ窓口より、お気軽にご相談ください。

保障、税務、法務の3つの視点から、お客様一人一人に合った対策をご紹介いたします。

|

|

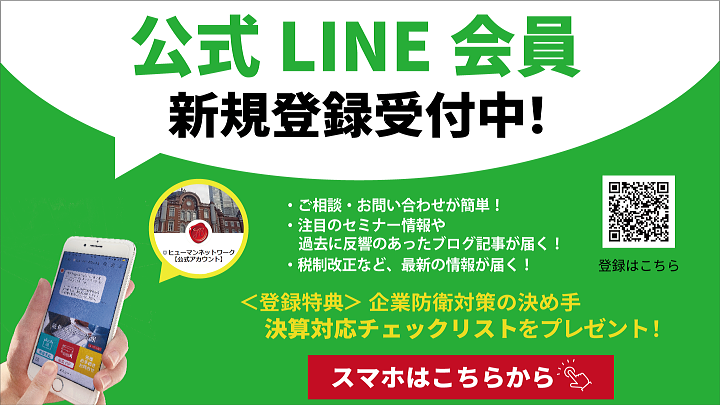

お気軽にお問い合わせできるよう複数の窓口を用意しております。