アーカイブ

2016年01月04日 ※税法上の取扱いについては、ブログ投稿時の税制によるものです。

こんにちは、経営者保険プランナーの尾崎です。

年末年始といえばお年玉ですね。

もらえた時は非常に楽しみな時期でしたね。

しかし、あげる側になってみると、様々なことを考えます。

オーナー経営者様も、ご自身の財産を家族へ渡す「贈与」という観点でとらえると、

「いくらの贈与がよいのか」考える事もあるのではないでしょうか。

今回は贈与にまつわる色々なデータから近年の傾向をご紹介したいと思います。

毎年国税庁から発表されている統計データがあります。

贈与税の申告があった人が、いくらの財産を受け取ったのか?

取得財産別の人数のデータです。

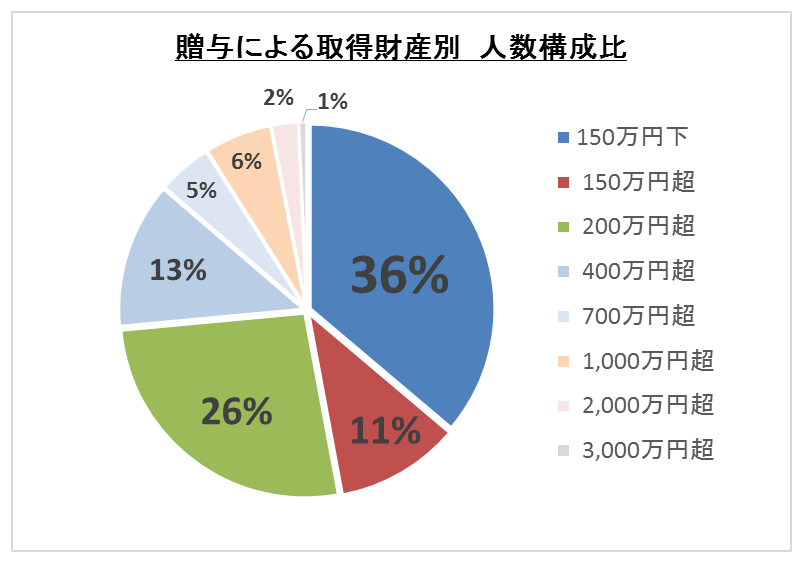

ご参考に平成25年度分の国税庁発表のデータをグラフにしました。

出所:国税庁 統計年報 贈与税平成25年度「贈与財産価額階級別・人員、取得財産価額、税額」より

平成25年中に財産の贈与を受けた者のうち、

申告書を提出した人の人数は、年間約40万人でした。

そのうち36%が150万円以下の贈与額での申告者でした。

110万円の非課税枠があるため、圧倒的に150万円以下で贈与する人が多いのですが、

201万円以上から400万円以下を贈与する方も26%いる事も注目です。

また、401万円以上から700万円以下を贈与する方も13%もいて、

151万円以上から200万円以下の人よりも多くなっています。

この事から非課税枠の110万円以上を贈与する場合、

200万円~700万円を贈与する方が多いようです。

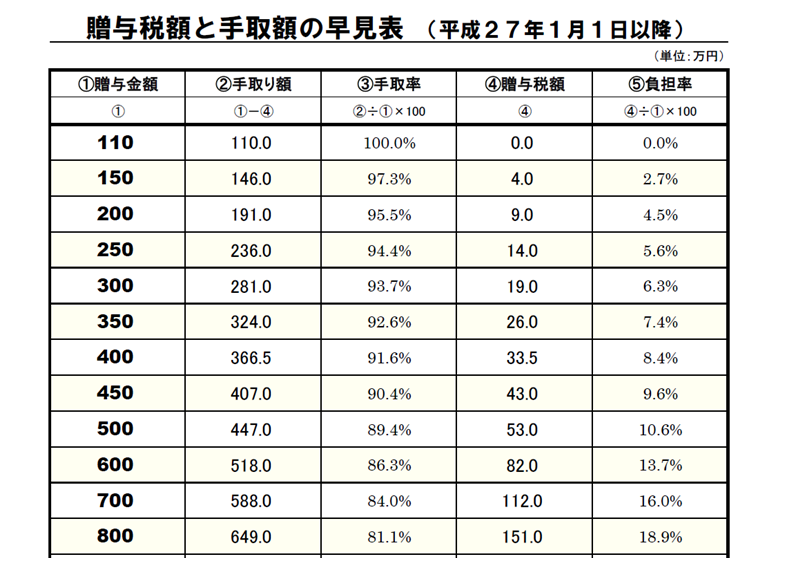

では、贈与額によってどれくらいの税金が課税されるのか。

実際の負担率を見てみます。

注1:贈与金額は、基礎控除前の金額である

注2:負担率および手取率は、小数点第2位以下を四捨五入

注3:速算表は一般贈与財産用

贈与税の負担率を見てみますと、300万円の贈与で約6.3%、

450万円の贈与で9.6%と10%以下の税率となっています。

財産は贈与しなければいずれ相続税の課税対象となることを考えると、

贈与税の負担率が相続税以下の場合、贈与を実行するメリットは多いにあります。

将来予想される相続税と贈与税の比較が、贈与額を決定する判断の一つになります。

贈与については年々、実行される人数・金額ともに増加傾向で、

相続税増税なども踏まえるとますます活用の幅が広がることになるでしょう。

しかし、生前贈与の活用においては、

「贈与契約書の作成」や「名義預金」とならない為の対策が必要です。

贈与した現金を増やし、将来の納税など必要な時、

確実に準備する保険プランもございます。

弊社は、グループ会社の税理士法人東京会計パートナーズと一体となって

サービスを展開しております。

お気軽にご相談ください。

|

|

お気軽にお問い合わせできるよう複数の窓口を用意しております。